1713961772

რა დაგეხმარებათ ბიზნესის დაწყებაში

"მოხარულები ვართ, რომ ჩავერთეთ Mastercard-ის პროექტში, რადგან ფინანსური განათლება ეროვნული ბანკის ერთ-ერთი მთავარი პრიორიტეტია. ქვეყნის საფინანსო სექტორის მდგრადობისა და ფინანსური კეთილდღეობისათვის ძალიან მნიშვნელოვანია, რომ მოქალაქეები იღებდნენ სწორ ფინანსურ გადაწყვეტილებებს, რისთვისაც მათ სათანადო ფინანსური ცოდნა უნდა ჰქონდეთ.სწორედ ამ მიზნით შევქმენით ფინანსური განათლების სტრატეგია, რომლის ფარგლებშიც ვატარებთ არაერთ საგანმანათლებლო პროექტს, ვქმნით სახელმძღვანელოებს, ვიდეორგოლებს, ინტერაქციულ საგანმანათლებლო მასალებს, ვატარებთ ტრენინგებს მოსწავლეების, მასწავლებლების, ახალგაზრდების, ქალების გაძლიერებისათვის. განსაკუთრებით მნიშვნელოვანია, რომ ჩვენი საგანმანათლებლო რესურსები ფინანსურად მოწყვლადი ჯგუფებისა და ეთნიკური უმცირესობებისთვისაც არის ხელმისაწვდომი. Mastercard-ის ეს პროექტიც სწორედ ამ მიზანს ემსახურება", - განაცხადა საქართველოს ეროვნული ბანკის ფინანსური განათლებისა და სტრატეგიული განვითარების დეპარტამენტის უფროსმა, ქეთევან ახალკაცმა."ჩვენს პარტნიორებთან ერთად, ეთნიკურ და რელიგიურ უმცირესობებს ვთავაზობთ საგანმანათლებლო მოდულებს, რესურსებს და ერთად ვქმნით ყველა წინაპირობას იმისთვის, რომ ფინანსური განათლება ყველასთვის იყოს ხელმისაწვდომი", - განაცხადა Mastercard-ის რეგიონულმა დირექტორმა, დავით ზღუდაძემ.აღსანიშნავია, რომ ღონისძიებას აშშ-ის საგანგებო და სრულუფლებიანი ელჩი საქართველოში რობინ დანიგანი ესწრებოდა. ელჩის განცხადებით, ძალიან საამაყოა ამერიკის საელჩოს ინტენსიური თანამშრომლობა განათლების მიმართულებით, რომელშიც სამცხე-ჯავახეთის სახელმწიფო უნივერსიტეტიც აქტიურად არის ჩართული.ღონისძიების ფარგლებში, სტუმრები სტუდენტებს შეხვდნენ და ფინანსური განათლების მნიშვნელობაზე ისაუბრეს.

1713971586

აღსანიშნავია, რომ ევროკავშირში არჩევნები ტარდება ყოველ ხუთ წელიწადში ერთხელ ოთხდღიანი პერიოდის განმავლობაში და ითვლება მსოფლიოში ყველაზე დიდ ტრანსნაციონალურ პროცესად. საკანონმდებლო ორგანოს განახლება ასევე იწვევს ცვლილებებს ევროკომისიის და ევროკავშირის საბჭოს ხელმძღვანელობაში. ევროკომისიის პრეზიდენტს, ურსულა ფონ დერ ლაიენს ჯერ არ დაუდასტურებია, აპირებს თუ არა, კენჭი იყაროს ევროკომისიის პრეზიდენტად მეორე ხუთწლიანი ვადით, თუმცა არსებული ინფორმაციით ურსულა ფონ დერ ლაიენი არ აპირებს ხელმეორედ გახდეს ევროკომისიის პრეზიდენტი.ადრეული პროგნოზით, ვარაუდობენ, რომ მემარჯვენე-ცენტრისტული ევროპის სახალხო პარტია (EPP) დაკარგავს თითქმის 20 ადგილს, მაგრამ დარჩება უდიდეს ფორმირებად 163 ევროპარლამენტართან ერთად. მეორე ადგილზე კი სოციალისტების და დემოკრატების (S&D) ჯგუფი იქნება, 141 დეპუტატით. ეს, ჯერ მხოლოდ პროგნოზია, თუმცა ცხადია, რომ ივნისის არჩევნების შემდეგ ევროპარლამენტში ბევრი დეპუტატი შეიცვლება და მათ შორის ისინი, რომლებიც ღიად არიან ჩართული ქართულ პოლიტიკურ პროცესებში და რადიკალურ ძალებს კარნახობენ პოლიტიკურ დღის წესრიგს.პოლიტიკის მეცნიერებათა დოქტორი, ირაკლი გოგავა ამბობს, რომ სოციოლოგიური კვლევების მიხედვით, ელოდებიან, რომ მემარჯვენე ანუ ტრადიციონალისტთა რიცხვი ევროპარლამენტში გაიზრდება. მისი თქმით, 9 ქვეყანაში (ავსტრია, უნგრეთი, სლოვაკეთი, ჰოლანდია, ჩეხეთი, პოლონეთი, იტალია, ბელგია, საფრანგეთი) პირველ ადგილზე არიან ტრადიციონალისტები. მეორე და მესამე ადგილზე გადიან ტრადიციონალისტები შემდეგ 9 ქვეყანაში: ესტონეთი, გერმანია, ბულგარეთი, ლატვია, პორტუგალია, რუმინეთი, ესპანეთი, შვედეთი, ფინეთი.„კვლევების მიხედვით, ევროპარლამენტის თითქმის ნახევარი არამეინსტრიმული პოლიტიკური ჯგუფების მიერ დაკომპლექტდება. მეინსტრიმულში იგულისხმება: ევროპის სახალხო პარტია, ევროპელი სოციალისტები და ლიბერალები. ეს კი ნიშნავს, რომ კონსერვატორები, ქრისტიან-დემოკრატები და რადიკალური მემარჯვენეები ახალ უმრავლესობას ჩამოაყალიბებენ და ეს ევროპარლამენტის ისტორიაში პირველად მოხდება“, - აცხადებს გოგავა.როგორც ირაკლი გოგავა აცხადებს, ევროპარლამენტის მემარჯვენე უმრავლესობა გავლენას მოახდენს ევროკავშირის შიდა და საგარეო პოლიტიკაზე. თუმცა, მისი თქმით, ისიც უნდა გვახსოვდეს, რომ ევროპარლამენტის უფლებამოსილებები შეზღუდულია და მეტი ძალაუფლება ევროპის საბჭოს და ევროკომისიას გააჩნია.„მემარჯვენე ძალებისგან აღსანიშნავია ავსტრიული „თავისუფლების პარტია“, უნგრული „ფიდე“, გერმანული „ალტერნატივა გერმანიისთვის“. ეს პარტიები უნგრეთის ლიდერის ვიქტორ ორბანის მეთაურობით აპირებენ კონსერვატული ძალების კონსოლიდაციას ევროპის პარლამენტში და ბრიუსელის ბიუროკრატიაზე კონტროლის გაძლიერებას.ჩვენთვის საინტერესოა, რომ 1 ივლისიდან უნგრეთი ხდება ევროკავშირის თავმჯდომარე ქვეყანა და 6 თვის განმავლობაში ვიქტორ ორბანი უხელმძღვანელებს ევროპის საბჭოს - ევროკავშირის მთავარ მმართველ ორგანოს. ეს კი აჩენს შესაძლებლობას, რომ საქართველოს საკითხი მიკერძოებულად არ იქნას განხილული და ევროკავშირთან მოლაპარაკებები არა უსაგნო დათქმებით და ულტიმატუმებით წარიმართოს, არამედ საქართველოს ეროვნულ ინტერესების შესაბამისად.საარჩევნოდ თუ ვინმე სახელმწიფო გადატრიალებას მოინდომებს საქართველოში, ამის დალაგებაც გაჭირდება ევროკავშირში. პრეზიდენტი ორბანი შავზე თეთრიაო არ იტყვის. გარდა ამისა, ევროკავშირს ქაოსი საქართველოში არ აწყობს, რადგან შუა აზიის, ყაზახეთის, აზერბაიჯანის და საქართველოს ბუნებრივ რესურსებზე წვდომა შეეზღუდება. მოკლედ, ყველაფერი საქართველოს სასიკეთოდ მიდის, მთავარია, ჩვენ დავიცვათ ჩვენი სუვერენიტეტი და მხოლოდ ეროვნულ ინტერესებზე დამყარებული პრინციპული პოლიტიკა ვაწარმოოთ. მხოლოდ ასეთ შემთხვევაში უნდა ველოდოთ პატივისცემას უცხოური ძალის ცენტრებისგან“, - აღნიშნა for.ge-სთან საუბრისას ირაკლი გოგავამ.კარდინალურ ცვლილებებს არ ელოდება ანალიტიკოსი ზაალ ანჯაფარიძე, რომლის განცხადებით, უნგრელები თითქოს დამოუკიდებელ პოლიტკას ატარებენ, ყოველ შემთხვევაში ცდილობენ გატარებას, მაგრამ როცა საქმე-საქმეზე მიდგება და ეს ქვეყნის კეთილდღეობას ეხება, ასევე ევროკავშირიდან დახმარების მიღებას, როგორც წესი, ბოლო მომენტში უნგრელები ცვლიან პოზიციას.„ასე რომ, არა მგონია უნგრეთმა საკუთარ თავს პრობლემები შეუქმნას იმით, რომ ის თუ თავმჯდომარე იქნება, რაღაცა ისეთი მოიმოქმედოს, რაც მთლიანად ევროკავშირის ხაზის საწინააღმდეგო იქნება. რა თქმა უნდა, დაიცავს თავის პოზიციებს მანამდე, სანამ შეუძლია, რომ მიიღოს მაქსიმუმი იმ შესაძლებლობებიდან, რაც შეიძლება უნგრეთმა მიიღოს. უნგრეთში იმის გამო, რომ ევროკავშირის ტრანშები იქნა შეჩერებული გარკვეული მოსაზრებების გამო, იმიტომ, რომ უნგრეთის პოზიციასთან დაკავშირებით ვიცით რა მოხდა, მან უნგრეთის ეკონომიკაზე საკმაოდ ცუდად იმოქმედა და ახლა ორბანის მთავარი ამოცანა არის, რომ შიდა პოლიტიკური არეულობები ჩააცხროს.ვიცით, რომ დაწყებულია ანტიორბანისეული გამოსვლები და რაღაცნაირად შეეცდება ეროკავშირთან ურთიერთობა დაალაგოს. ამიტომაც, მე არ ველოდები უნგრეთის თავმჯდომარეობიდან რაღაც განსაკუთრებულ ცვლილებებს და ძვრებს. ერთადერთი რაც შეიძლება ჩვენმა ქვეყანამ მიიღოს აქედან, უნგრეთმა უფრო აქტიურად დაუჭიროს მხარი საქართველოს ევროპაში ინტეგრაციის პროცესსს, ანუ როგროც თავმჯდომარე ქვეყანამ, თავისი სიტყვა შეაწიოს, რომ ევროკავშირმა საქართველოსთან მოლაპარაკებები გახსნას წევრობის თაობაზე, თუმცა, რამდენად მოხდება ეს, აქ უკვე ბევრი კითხვა ისმის“, - აცხადებს ზაალ ანჯაფარიძე.რაც შეეხება ევროპარლამენტის არჩევნებს, ანალიტიკოსის შეფასებით, პროგნოზის გამოთქმა ახლა რთულია, მაგრამ ფიქრობს, რომ იმ პროცესების ფონზე, რაც ახლა მიდის, უკრაინის ომი და ამ ომის შედეგად ევროპის, პრაქტიკულად, აშშ-ის ვასალად გადაქცევა, მისი ეკონომიკის გაუარესება და ბევრი სხვა ნეგატიური მოვლენები, რის გამოც ევროპელ ამომრჩევლებს ქამრების შემოჭერა მოუწიათ, შესაძლოა, ამ არჩევნებზე წარმატების შანსი გაუჩნდეთ ევროსკეპტიკურ ძალებს, ანუ ევროიზოლაციონისტებს.„მათ შეიძლება მოიპოვონ რაღაცა დამატებითი მანდატები, მაგრამ საბოლოოდ, რამდენად აღმოჩნდება ეს გადამწყვეტი ევროპარლამენტის კონფიგურაციის შექმნისას, ამაზე ჯერ საუბარი ნაადრევია. ის გამოკითხვები, რასაც გავეცანი ევროპარლამენტის არჩევნების წინ, მკაფიო სურათს არ იძლევა. გარდა ამისა, არ გამოვრიცხავ იმას, რომ ის ოდიოზური ევროპარლამენტარები, რომლებიც ახლა არიან და იქ საქართველს ხელისუფლებას ებრძვიან, შესაძლოა, იქ აღარ იყვნენ“, - აღნიშნა for.ge-სთან საუბრისას ზაალ ანჯაფარიძემ.წყარო: FOR.GE

1713963150

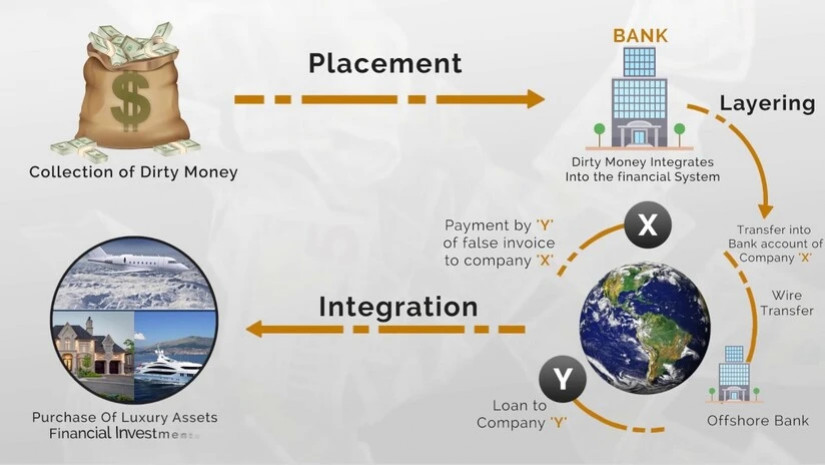

ბიზნესის წარმოებაში ნაკლებად ჩახედული ადამიანისათვის საუკეთესო გამოსავალია პროფესიონალების დახმარება, რათა საქმე სწორად განვითარდეს. ბიზნესის წარმოება უამრავი ადმინისტრაციული საკითხის სწორად დაგეგმვას საჭიროებს.ასეთი მნიშვნელოვანი საკითხია სწორი სამეწარმეო სტრუქტურის შერჩევა, ისეთის რომელიც ახალ კომპანიას საშუალებას მისცემს მაქსიმალურად გამოიყენოს კანონმდებლობით გათვალსწინებული საგადასახადო შეღავათები და სახელმწიფო პროგრამები.დამწყები, განსაკუთრებით კი ახალგაზრდა ბიზნესმენებისთვის ასეთ ინფორმაციასთან წვდომა ხშირად საკმაოდ რთულია, და ბევრ დეტალში გარკვევას მოითხოვს. განსაკუთრებით კი ეს ეხება ისეთ ბიზნესებს, რომლის მომხმარებლებიც უცხოელები იქნებიან.საკუთარი დროის ოპტიმალურად გამოყენებისთვისა და პოტენციური რისკის შესამცირებლად შესაბამისი გამოცდილების მქონე საკონსულტაციო კომპანიის შერჩევა ერთადერთი სწორი გამოსავალია.სწორედ ასეთი კომპანიაა ჯორჯაფაი, რომელიც დაგეხმარებათ როგორც ინდმეწარმის, ასევე მცირე მეწარმის რეგისტრაციაში. დეტალური ინფორმაციისთვის დაინტერესებულ პირებს შეუძლიათ იხილონ სრული ინფორმაცია მცირე და ინდ მეწარმის უპირატესობებზე - რუსულ ენაზე (Открыть ИП в Грузии) ან ინგლისურ ენაზე (Register an individual entrepreneur in Georgia)ორგანიზაციის სერვისები დისტანციურადაც ხელმისაწვდომია, რაც დროის, ფინანსებისა და ხარჯების ეკონომიისათვის ბევრს ნიშნავს.კომპანია „ჯორჯიაფაი“ დაგეხმარებათ შეარჩიოთ და დაარეგისტრიროთ თქვენი ბიზნესისთვის სასურველი ბიზნეს სტრუქტურა და ისარგებლოთ ხელსაყრელი საგადასახადო რეჟიმებით, რაც მეტ დროს მოგცემთ ბიზნესის მართვასა და განვითარებაზე კონცენტრირებისთვის.კომპანიის ისტორია ჯერ კიდევ 2016 წლიდან იწყება, მას ნელ-ნელა შემოუერთდნენ პროფესიონალები და შეიქმნა მეგობრული გუნდი, რომელმაც უამრავ წარმატებულ სტარტაპ კომპანიას გაუკვლია გზა წარმატებისკენ.ჯორჯიაფაი გთავაზობთ რაც შეიძლება მარტივად, ზედმეტი დროის დანახარჯის გარეშე შეძლოთ თქვენი ბიზნესის დარეგისტრირება და ეტაპობრივად გადადგათ წარმატების მომტანი ნაბიჯები.კომპანიასთან დაკავშირება ძალიან მარტივია - ეწვიეთ საიტს და შეძლებთ, უმარტივესად გაეცნოთ მომსახურებათა ნუსხას, რომელსაც ჯორჯიაფაი გთავაზობთ;საიტზე ასევე წარმოდგენილია საქართველოში ბიზნესის დაწყებისათვის საჭირო სრული ინფორმაცია.დამატებითი ინფორმაციის მისაღებად კი შეგიძლიათ იხილოთ ელექტრონული ფოსტის მისამართი და უშუალოდ მიმართოთ კომპანიას.გისურვებთ წარმატებას!

1713961772

სწორედ ამიტომ, საქართველოს ბანკმა და Mastercard-მა ბიზნეს მომხმარებლებისთვის გლობალური ტექნოლოგიური კომპანიების ციფრულ ხელსაწყოებზე სპეციალური პირობები დააწესეს. ბიზნესებს უკვე აქვთ საშუალება, ბაზარზე წარმოდგენილი საუკეთესო მარკეტინგული პლატფორმები ფასდაკლებით, ქეშბექით ან უფასო სერვისით გამოიყენონ და ამით ბიზნესის ეფექტიანობა მნიშვნელოვნად გაზარდონ.სპეციალური პირობები კატალოგში წარმოდგენილ ათობით სერვისზე ვრცელდება, დღეს კი მათ შესახებ მოგიყვებით, რომელთა დახმარებით თქვენი მარკეტინგული კამპანიები განვითარების ახალ ეტაპზე გადავა.Google Ads by MeDigitინტერნეტში ძიების 90% Google-ის პლატფორმაზე მოდის, რაც მას მსოფლიოს ყველაზე მნიშვნელოვან მარკეტინგულ ხელსაწყოდ აქცევს. Google Ads-ის გამოყენებისას კრიტიკულად მნიშვნელოვანია პარამეტრების სწორად შერჩევა, გეგმის შედგენა და კამპანიის ეფექტიანად მართვა, რათა თქვენინ რეკლამა Google-ის საძიებო სისტემაში ბევრ სხვა შეთავაზებას შორის არ ჩაიკარგოს. სწორედ ამ მიზნით, MeDigit-მა Google Ads-ის მართვის სერვისი შექმნა, რომელიც მარკეტინგული მენეჯერის როლს შეასრულებს. ამ სერვისის შეძენა კი Mastercard-ის ბიზნეს ბარათით თითქმის 300-დოლარიანი ფასდაკლებითაა შესაძლებელი.Pixlrციფრული მარკეტინგი ფოტო და ვიდეო მასალის გარეშე რთულად წარმოსადგენია. ხშირად მარკეტინგული კამპანიის წარმატებას მისი ვიზუალური მხარე განსაზღვრავს. მის შესაქმნელად კი სპეციფიკური ხელსაწყოებია საჭირო.Pixlr Premium-ის პლატფორმა მომხმარებლებს ფოტომასალის რედაქტირების, დამუშავების და გაუმჯობესების საშუალებას აძლევს. მისი დახმარებით მარტივადაა შესაძლებელი ბანერების, პოსტების, სთორების და სხვა სახის კონტენტის მომზადება, რომელიც ბიზნესს სოციალურ მედიასა და ციფრულ არხებში საკუთარი პროდუქტისა თუ სერვისის წარმოსაჩენად სჭირდება. პლატფორმა აღჭურვილია AI-ასისტენტით და ის სიმარტივეზეა ორიენტირებული.საქართველოს ბანკის და Mastercard-ის ბიზნეს ბარათით Pixlr Premium-ზე 25%-იანი ფასდაკლების მიღებაა შესაძლებელი.HubSpotთუ Pixlr-ის და Google Ads-ის პლატფორმების დახმარებით მარკეტინგული კონტენტიც შექმენით და მისი ინტერნეტში გაშვებაც მოახერხეთ, ახლა მომდევნო ეტაპზე უნდა გადახვიდეთ, რაც მომხმარებლების მოზიდვას და მათ მომსახურებას მოიცავს.ამ კომპლექსური პროცესის მართვა HubSpot-ის პლატფორმითაა შესაძლებელი. იგი მომხმარებელთან ურთიერთობის, სოციალური მედიის და კონტენტის მართვის, ასევე, საძიებო სისტემის ოპტიმიზაციის და ვებჰოსტინგის და ანალიტიკურ სერვისებს გთავაზობთ.HubSpot-ს მსოფლიოს უმსხვილესი კომპანიები უკვე 17 წელია, იყენებენ, მისი სერვისის შეძენა კი საქართველოს ბანკის Mastercard-ის ბიზნეს ბარათით 20%-იანი ფასდაკლებითაა შესაძლებელი.Customer.ioბიზნესის წარმატების კიდევ ერთი კომპონენტი მომხმარებლისგან მიღებული შეფასების მოსმენა და გათვალისწინებაა. მომხმარებლები ბიზნესთან კომუნიკაციისას სხვადასხვა არხს ირჩევენ, ამიტომ კომპანიას გამართული საკომუნიკაციო ქსელი უნდა ჰქონდეს და ყველა საჭირო პლატფორმაზე გონივრულ ვადებში პასუხობდეს მათ შეკითხვებსა თუ რჩევებს.სწორედ ამ სერვისს გვთავაზობს Custumer.io - მულტიმედია მარკეტინგ პლატფორმა, რომელიც მომხმარებელთან კომუნიკაციაზეა ორიენტირებული. მისი დახმარებით შესაძლებელია როგორც ტექსტური ფორმატით მარკეტინგული კამპანიის განხორციელება, ასევე მონაცემების დამუშავება, მომხმარებლის ქცევის გაანალიზება და მათგან მიღებული პასუხების საფუძველზე პროდუქტისა თუ სერვისი გაუმჯობესება. Mastercard-ის ბიზნეს ბარათით Customer.io-ს Startup Program-ით სარგებლობა სრულიად უფასოდაა შესაძლებელი.ეს მხოლოდ ნაწილია იმ პლატფორმებისა, რომელთა გამოყენება საქართველოს ბანკისა და Mastercard-ის ერთობლივი კამპანიის ფარგლებში შეღავათით შეგიძლიათ. შეთავაზებების კატალოგი ათობით სხვა პლატფრომას აერთიანებს, რომელთაც თქვენი ბიზნესის ეფექტიანობის გაზრდა შეუძლიათ, ამიტომ მათ შეთავაზებების გვერდზე აუცილებლად უნდა გაეცნოთ.თუ ჯერ არ გაქვთ საქართველოს ბანკის Mastercard-ის ბიზნეს ბარათი, შეუკვეთეთ იგი ბიზნეს ინტერნეტ ბანკში ან ბიზნეს მობილბანკში მარტივად. ხოლო თუ გსურთ შეღავათებით სარგებლობა, მაგრამ არ ხართ საქართველოს ბანკის მომხმარებელი, გახსენით ბიზნეს ანგარიში ონლაინ.

1713961240

ჯესაპი მსოფლიოში ყველაზე მასშტაბური და პრესტიჟული კონკურსია საერთაშორისო საჯარო სამართალში, სადაც ეროვნულ და საერთაშორისო ეტაპებზე 100-ზე მეტი ქვეყნის 700-ზე მეტი სამართლის სკოლის წარმომადგენელი მონაწილეობს. კონკურსის სპეციფიკა საკმაოდ კომპლექსურია და მოიცავს როგორც წერილობითი ნაშრომების მომზადებას, ისე ზეპირ წარმომადგენლობას იმიტირებულ სასამართლო პროცესზე.საერთაშორისო კონკურსზე გამგზავრებამდე ილიას სახელმწიფო უნივერსიტეტის გუნდმა გაიმარჯვა ეროვნულ რაუნდში, საერთაშორისო კონკურსში მონაწილეობისა და ვაშინგტონში გამგზავრების ხარჯები კი საქართველოს ბანკისა და ილიას უნივერსიტეტის პარტნიორობის ფარგლებში სრულიად დაიფარა.საქართველო კონკურსის ფინალურ რაუნდში ილიას სტუდენტებმა წარადგინეს: ქეთევან ბეჟანიშვილი, მარიამ ტაგანაშვილი, მარიამ ბიბილაური, მარიამ სხვიტარიძე. გუნდს კი მენტორობამრავალწლიანი გამოცდილების მქონე საერთაშორისო სამართლის სპეციალისტმა, თინათინ გოლეთიანმა, გაუწია.მიუხედავად იმისა, რომ სტუდენტები ჯესაპის კონკურსზე პირველად ასპარეზობდნენ, საერთაშორისო რაუნდის დავალებებს თავი წარმატებით გაართვეს. გუნდი შეხვდა კანადის (ონტარიო), ირანის (თეირანი), უზბეკეთისა (ტაშკენტის) და გერმანიის (ჰერტის საჯარო მართვის სკოლა) გუნდებს. ილიაუნის სამართლის სკოლის გუნდმა აიღო Best Overall Applicant Side – საუკეთესო მოსარჩელე მხარის – პრიზი, რაც გულისხმობს ჯამურად – როგორც წერილობით, ისე ზეპირ კომპონენტებში, პირველი ადგილის მოპოვებას.წერილობითმა ნაშრომებმა საერთო რეიტინგის მიხედვით 38-ე ადგილი დაიკავა მსოფლიოს მასშტაბით, რაც საკმაოდ კარგი მაჩვენებელია კონკურენციის გათვალისწინებით: აშშ-ში კონკურსის საერთაშორისო ეტაპზე, წინა წლებთან შედარებით, რეკორდული რაოდენობის – 150 გუნდი – მონაწილეობდა მსოფლიოს 85 ქვეყნიდან.გარდა გუნდური წარმატებისა, ილიაუნის სამართლის სკოლის სტუდენტებმა ინდივიდუალური გამარჯვებაც მოიპოვეს: გუნდის წევრები, ქეთევან ბეჟანიშვილი და მარიამ ტაგანაშვილი, მონაწილე 523 სტუდენტიდან საუკეთესო ზეპირ გამომსვლელთა ტოპ 50-ში მოხვდნენ, საერთო შეფასებების მიხედვით.როგორც თინათინ გოლეთიანი გვეუბნება, სტუდენტებმა საკმაოდ დიდი მოსამზადებელი ეტაპი გაიარეს, რათა სამართლის სფეროში ყველაზე პრესტიჟულ კონკურსზე საქართველო ღირსეულად წარედგინათ:"კომპლექსურ კაზუსზე 7-თვიანი მუშაობის შედეგად შესაძლებლობა მოგვეცა, განგვევითარებინა აკადემიური წერის, სამართლებრივი ანალიზისა და სასამართლოს წინაშე ზეპირი გამოსვლის უნარები. კონკურსის ფარგლებში სხვადასხვა კომპლექსურ საკითხზე სამართლებრივი ანალიზისა და მოსამართლეების წინაშე ზეპირი წარმომადგენლობისათვის მომზადება ინგლისურ ენაზე გვიწევდა, რაც საკმაოდ რთული პროცესია. მყარი არგუმენტაციის მომზადება კი უდიდეს ძალისხმევასა და შრომას მოითხოვდა. გვჯერა, რომ ჯესაპის კონკურსზე ჩვენი წარმატებული მონაწილეობით კიდევ უფრო მეტ სტუდენტს ვუბიძგებთ მსგავს კონკურსებში მონაწილეობისკენ, ეს აუცილებლად იქნება მათთვის კარიერული და პიროვნული ზრდის საწინდარი“.საერთაშორისო პროექტებში მონაწილეობა, წამყვანი ქვეყნების გამოცდილების გაზიარება ხელს შეუწყობს საქართველოში სამართლის სკოლის გაძლიერებას, თუმცა იმისათვის, რომ ყველა ნიჭიერ და პერსპექტიულ სტუდენტს ჰქონდეს ასეთ პროექტებში მონაწილეობის შესაძლებლობა, აუცილებელია, კერძო სექტორის მხარდაჭერა.„საქართველოს ბანკი“ აქტიურად ქმნის და მომავალშიც განაგრძობს სტუდენტებისთვის უსაზღვრო საგანმანათლებლო შესაძლებლობების შექმნას. სწორედ ამ იდეას ემსახურება საერთაშორისო და ადგილობრივი სასტიპენდიო პროგრამები, ოლიმპიადები და საგანმანათლებლო სივრცეები, თუმცა წინ ჯერ კიდევ ბევრი საინტერესო პროექტი გველის. მთავარია, გამოიყენო შესაძლებლობები, არ შეწყვიტო ცდა და განვითარება“, - აღნიშნულია ინფორმაციაში.

1713959255

„ქართული მუსიკალური მემკვიდრეობა“ ნათია სართანიასა და ჯაბა შავიშვილის მიერ შექმნილი პროექტია, რომლის მიზანი ადრეული 90-იანი და 2000-იანი წლების მუსიკის ხელახლა აღმოჩენა, ფირფიტებზე გადატანა და მათთვის ახალი სიცოცხლის შეძენაა. პროექტის ავტორებმა უკვე მოახერხეს მნიშვნელოვანი ქართველი არტისტების შემოქმედების არა მხოლოდ დაარქივება, არამედ ახალი თაობისთვის მათი გაცნობა და საინტერესო ფორმით შეთავაზება.პროექტის ავტორები აღნიშნავენ, რომ 90-იანებისა და 2000-იანი წლების შემსრულებლები ის პირველი თაობა იყო, რომელიც დამოუკიდებელ, თავისუფალ საქართველოში გამოჩნდა მუსიკალურ სცენაზე. როგორც ნათია სართანია და ჯაბა შავიშვილი განმარტავენ, ამ პერიოდში შექმნილი ალტერნატიული მუსიკა მელომანებისთვის თავისუფლების ხმად იქცა. შესაბამისად, დღეს მათი შემოქმედების ფირფიტებზე გაცოცხლება განსაკუთრებულ მნიშვნელობას იძენს.საქართველოს ბანკისა და „ქართული მუსიკალური მემკვიდრეობის“ თანამშრომლობის ფარგლებში ოთხი ქართველი არტისტის ფირფიტის გამოცემა იგეგმება. პირველი „ნიკაკოის“ ფირფიტაა, რომელიც მელომანებისთვის უკვე ხელმისაწვდომია და მუსიკის მოყვარულები მის შეძენას “ვოდკასტში“; „მორევში“ და XO Vinyl shop- ში შეძლებენ.„საქართველოს ბანკისთვის ქართული კულტურის განვითარების ხელშეწყობა, ძველი, ყველასთვის კარგად ნაცნობი არტისტების შემოქმედების ფართო საზოგადოებისთვის გაცნობა და ახალი ფორმით წარდგენა, ერთ-ერთი მთავარი ღირებულებაა. სწორედ ამიტომ, გადავწყვიტეთ, პროექტის „ქართული მუსიკალური მემკვიდრეობა“ ჯგუფთან ერთად შეგვექმნა ოთხი გამორჩეული და ყველასთვის საყვარელი ქართველი არტისტის ფირფიტა, რაც შესაძლებლობას მოგვცემს, შევძინოთ მათ შემოქმედებას ახალი სიცოცხლე და მსმენელისთვის უფრო ხელშესახები გავხადოთ ისინი“, - აღნიშნავენ საქართველოს ბანკის ბრენდის გუნდში.ფირფიტების გამოცემა ლიმიტირებული ტირაჟით მოხდება. აღსანიშნავია ისიც, რომ თითოეული ფირფიტის წარმოება გრძელვადიან პროცესს გადის და უმეტესწილად ჩანაწერების კარგი ხარისხით მიგნებასა და მათ უკან მდგარი ისტორიების აღმოჩენაზეა ორიენტირებული. როგორც პროექტის ავტორები განმარტავენ, ამის მიზეზი ადრეულ 90-იან და 2000-იან წლებში ხმის ჩამწერი სტუდიების არარსებობა იყო, რის გამოც არტისტები ძირითადად საკუთარ სახლებში მოწყობილ სტუდიებში მუშაობდნენ.როგორც საქართველოს ბანკის გუნდში აცხადებენ, პარტნიორობის ფარგლებში ოთხი ფირფიტა 2024 წლის ბოლომდე გამოიცემა. მანამდე კი „ნიკაკოის“ პირველ ფირფიტასთან დაკავშირებული ვიდეოს ნახვა შესაძლებელია ამ ბმულზე.

1713958140

თბილისში პედაგოგ მხატვართა ნამუშევრების გამოფენა იხსნება

1713358106

წითელი ხიდიდან-სარფამდე გადაადგილებას 8 საათის ნაცვლად 4 საათი დასჭირდ...

1713524387

ჩინეთიდან ავტომობილების იმპორტი რეკორდულ მაჩვენებელზეა

1713521028

მესამე ხაზი ანუ რა უშველის გაჭედილ თბილისს?!

1713257948

79-სართულიანი შენობა, 5500 ავტოსადგომი - როგორი იქნება კომპლექსი, რომლ...

1713264077